El mundo de las inversiones puede parecer un lugar hostil y complejo para quien da sus primeros pasos. Hablar de acciones, bonos, índices, derivados y demás términos financieros puede asustar o incluso hacer que muchos ni siquiera se atrevan a empezar. Sin embargo, hay una forma de invertir que simplifica mucho este proceso y que, al mismo tiempo, ofrece ventajas muy atractivas para quienes buscan construir su patrimonio poco a poco: los ETFs.

Hoy vamos a explicarte en profundidad qué son, cómo funcionan, por qué son una opción cada vez más popular entre los pequeños y medianos inversores, y cuáles son las claves que debes conocer antes de invertir en ellos.

Si quieres iniciarte en la inversión de forma sencilla, diversificada, rentable y sin tener que complicarte demasiado la vida, este artículo es para ti.

¿Qué es un ETF y cómo funciona?

ETF son las siglas de Exchange Traded Fund, que en español se traduce como fondo cotizado en bolsa. Aunque la definición suene técnica, en realidad es bastante fácil de entender si lo desglosamos en partes.

Un ETF es un tipo de fondo de inversión, pero con una diferencia muy importante respecto a los fondos tradicionales: se compra y se vende en la bolsa, igual que si fuese una acción.

Cuando compras un ETF, lo que estás adquiriendo es una pequeña participación en una cesta de activos. Estos activos pueden ser acciones de empresas, bonos, materias primas o incluso otros fondos. El objetivo del ETF es replicar el comportamiento de un índice concreto, como el S&P 500, el IBEX 35 o el MSCI World.

Por ejemplo, si compras un ETF que replica el S&P 500, estarás invirtiendo indirectamente en las 500 mayores empresas de Estados Unidos, con una única operación, de forma sencilla y barata.

1️⃣ Simplicidad y accesibilidad

Invertir en un ETF es tan fácil como comprar una acción. No necesitas tener grandes conocimientos financieros ni analizar decenas de empresas individuales. Basta con elegir un ETF que se ajuste a tu estrategia, comprarlo a través de tu bróker y listo.

2️⃣ Diversificación automática

Con una sola compra, puedes estar diversificando tu dinero en cientos o incluso miles de activos distintos. Eso reduce enormemente el riesgo respecto a invertir todo en una sola acción.

3️⃣ Bajas comisiones

Los ETFs suelen tener comisiones mucho más bajas que los fondos de inversión tradicionales, sobre todo si son de gestión pasiva. Esto significa que a largo plazo más dinero queda en tu bolsillo y no en el de los gestores.

4️⃣ Transparencia

Los ETFs suelen replicar índices públicos y conocidos, por lo que sabes en todo momento en qué estás invirtiendo y cómo se comporta tu dinero.

5️⃣ Flexibilidad

Puedes comprar y vender ETFs en cualquier momento durante el horario de mercado, a diferencia de los fondos tradicionales que solo permiten suscripciones o reembolsos al cierre del día.

¿Qué tipos de ETFs existen?

Aunque el concepto básico es el mismo, existen diferentes tipos de ETFs según lo que busquen replicar. Conocerlos te ayudará a elegir mejor según tus objetivos.

1️⃣ ETFs de índices bursátiles

Son los más comunes. Replican índices como el S&P 500, MSCI World, Nasdaq 100, Euro Stoxx 50, etc. Te permiten exponerte a mercados completos con una sola compra.

2️⃣ ETFs sectoriales

En lugar de replicar un mercado entero, se enfocan en sectores concretos: tecnología, salud, energías renovables, bienes de consumo, etc.

3️⃣ ETFs de renta fija

Replican índices de bonos del Estado, deuda corporativa, bonos de países emergentes… Son útiles para equilibrar tu cartera con activos menos volátiles.

4️⃣ ETFs de materias primas

Invierten en oro, plata, petróleo, litio, entre otros. Suelen ser útiles como cobertura frente a la inflación.

5️⃣ ETFs inversos o apalancados

Permiten obtener beneficios si el mercado baja o multiplicar por dos o tres los movimientos de un índice. Son más complejos y arriesgados, recomendables solo para inversores experimentados.

Cómo empezar a invertir en ETFs paso a paso

Si estás interesado en incluir ETFs en tu estrategia de inversión, te explico de forma clara los pasos que debes seguir.

Paso 1: Define tu estrategia y objetivos

Antes de lanzarte a comprar ETFs, debes tener claro cuál es tu objetivo: ¿ahorro a largo plazo? ¿complementar tu pensión? ¿protegerte de la inflación? Según tu horizonte temporal y tu tolerancia al riesgo, elegirás unos ETFs u otros.

Paso 2: Abre una cuenta en un bróker

Necesitas un bróker que te dé acceso a los mercados donde se negocian ETFs. Hoy en día existen muchas opciones online con comisiones muy competitivas. Compara bien las tarifas, especialmente por custodia y compra-venta.

Paso 3: Elige los ETFs adecuados

Aquí es donde debes investigar un poco. Busca ETFs que sigan índices sólidos, que tengan bajo coste (TER inferior al 0,3% suele ser razonable) y suficiente volumen de negociación para poder comprar y vender fácilmente. Vanguard, iShares, Amundi o SPDR son gestoras muy reputadas.

Paso 4: Realiza tus compras

Decide cuánto vas a invertir y realiza tu compra a través del bróker. Puedes hacerlo de golpe o mediante aportaciones periódicas (muy recomendable para suavizar las variaciones del mercado).

Paso 5: Revisa y ajusta tu cartera de vez en cuando

No hace falta estar revisando todos los días. Una vez al año es suficiente para ver si tu estrategia sigue alineada con tus objetivos y, si es necesario, reajustar pesos entre activos.

Ventajas de invertir en ETFs frente a otros productos

Invertir en ETFs tiene muchas ventajas si lo comparamos con otras formas de entrar al mercado financiero:

| Producto | Diversificación | Coste | Liquidez | Facilidad |

|---|---|---|---|---|

| Acciones | Baja (si compras pocas) | Variable | Alta | Requiere análisis individual |

| Fondos tradicionales | Alta | Más alto | Baja (no en tiempo real) | A menudo más complejo |

| ETFs | Alta | Bajo | Alta (en tiempo real) | Muy fácil |

Desventajas que también debes conocer

Aunque los ETFs son una excelente herramienta, no todo es perfecto. Estos son algunos aspectos a tener en cuenta:

1️⃣ No ofrecen rentabilidades garantizadas

Como cualquier inversión ligada al mercado, tus ETFs pueden bajar de valor en momentos puntuales. No inviertas dinero que vayas a necesitar a corto plazo.

2️⃣ Riesgo de mercado

Si el índice que replica el ETF cae, tu inversión caerá con él. La diversificación reduce riesgos, pero no los elimina.

3️⃣ Puede inducir a sobreoperar

Al ser tan fáciles de comprar y vender, algunos inversores se dejan llevar por el impulso y operan demasiado, lo que aumenta las comisiones y disminuye la rentabilidad.

Errores habituales de los principiantes al invertir en ETFs

Si quieres empezar con buen pie, es importante que evites los errores más comunes que cometen quienes no tienen experiencia:

❌ Elegir ETFs por moda o por lo que recomiendan otros sin entender qué compras.

No inviertas en algo que no entiendas. Estudia bien el índice que replica, su composición y su comportamiento histórico.

❌ No diversificar entre distintos ETFs.

Poner todo en un ETF tecnológico, por ejemplo, no es diversificar. Es bueno tener exposición a diferentes regiones, sectores y activos.

❌ No tener en cuenta las comisiones del bróker.

Aunque los ETFs son baratos, si tu bróker te cobra mucho por cada operación, tu rentabilidad se resentirá.

❌ Vender en cuanto hay caídas.

Los ETFs están pensados para el largo plazo. No tomes decisiones precipitadas en momentos de pánico.

¿Para quién son recomendables los ETFs?

Los ETFs son una excelente opción para personas que:

✅ Buscan empezar a invertir de forma sencilla.

✅ Quieren diversificar su cartera sin complicarse.

✅ Tienen un horizonte de inversión medio o largo plazo.

✅ No disponen de mucho tiempo ni ganas para analizar acciones una por una.

✅ Valoran la eficiencia en costes y la transparencia.

Si te reconoces en este perfil, los ETFs pueden encajar muy bien en tu estrategia.

Estrategias habituales para invertir en ETFs

Aunque puedes invertir en ETFs de muchas formas, estas son algunas de las estrategias más utilizadas y que mejores resultados suelen dar:

1️⃣ Estrategia Buy & Hold (comprar y mantener)

Compras ETFs que repliquen índices sólidos (S&P 500, MSCI World…) y los mantienes durante años, sin preocuparte por las subidas y bajadas puntuales. Es una estrategia sencilla y muy eficaz a largo plazo.

2️⃣ Aportaciones periódicas

Consiste en invertir una cantidad fija cada mes, trimestre o semestre en los mismos ETFs. Así te aseguras comprar tanto en momentos altos como bajos, reduciendo el riesgo del “timing”.

3️⃣ Cartera permanente o diversificada

Combinar ETFs de acciones, bonos y oro para crear una cartera equilibrada que resista mejor los distintos ciclos económicos.

¿Cuánto se puede ganar invirtiendo en ETFs?

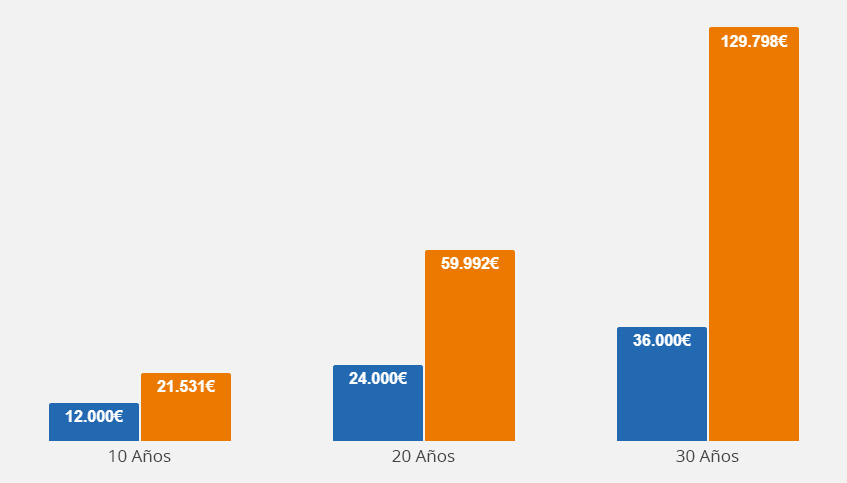

No hay cifras mágicas, pero para que te hagas una idea, los ETFs que replican índices amplios como el S&P 500 o el MSCI World han ofrecido históricamente rentabilidades medias anuales del 6% al 9% a largo plazo (descontando inflación). Eso significa que con constancia y reinvirtiendo beneficios, tu dinero podría duplicarse cada 8-12 años.

Conclusión final: Una puerta de entrada inteligente a las inversiones

Los ETFs son, sin duda, una de las mejores herramientas para iniciarse en el mundo de las inversiones. Su facilidad de uso, su bajo coste, su diversificación automática y su eficiencia los convierten en una opción ganadora para quien quiere invertir a largo plazo sin complicarse.

No es necesario ser un experto para sacarles partido. Solo necesitas tener claro tu perfil, tus objetivos y elegir productos sólidos, sencillos y diversificados.

Si eres constante, paciente y evitas los errores típicos, los ETFs pueden ser ese primer gran paso para hacer crecer tu patrimonio de forma inteligente y tranquila.